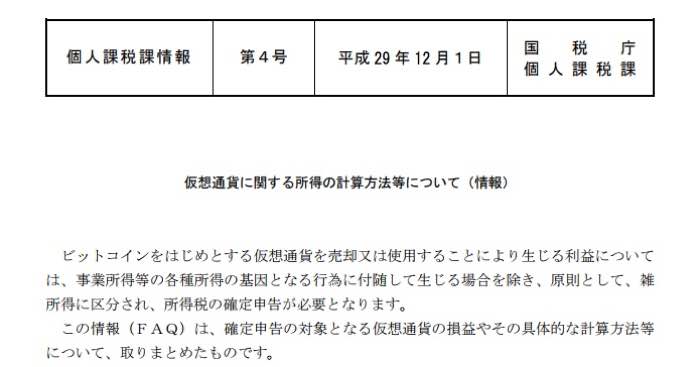

12月1日付け国税庁文書「仮想通貨に関する所得の計算方法等について」

引用: 仮想通貨に関する所得の計算方法等について

|国税庁

12月1日に、国税庁が仮想通貨で得た利益に関しての税の取扱方針を発表しました。

基本的には、ビットコインなどの仮想通貨の売却及び使用することで生じる利益について、雑所得に分類されるとのことで、所得税の確定申告が必要となります。

今回の文書は、その具体的な方法が示された形です。

仮想通貨にかかる税金については以前から雑所得であるとの見解だった国税庁ですが、くいっぱぐれのないように?!来年の確定申告にあわせてその計算方法を発表したという感じですね(笑)

仮想通貨にかかる税金のことについては「仮想通貨にかかる税金をわかりやすく解説」で紹介しているので、参考にして下さい。

今回は、国税庁が発表した仮想通貨の利益に関しての計算方法について紹介していきます。

仮想通貨で得た利益にかかる税金

仮想通貨で得た利益が雑所得として明言されたわけですが、この雑所得はわたしたち国民からすると、結構面倒で嫌な税金なんです。

「仮想通貨にかかる税金をわかりやすく解説」でも紹介していますが、国税庁の説明を引用すると次のようになります。

雑所得とは

引用: 雑所得とは|国税庁

そして、雑所得は、基本的に総合課税となり、全ての所得を合算した金額を基準に税金がかかることになります。

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 195万円以下 | 5% | 0円 |

| 195万円を超え330万円以下 | 10% | 97,500円 |

| 330万円を超え695万円以下 | 20% | 427,500円 |

| 695万円を超え900万円以下 | 23% | 636,000円 |

| 900万円を超え1,800万円以下 | 33% | 1,536,000円 |

| 1,800万円を超え4,000万円以下 | 40% | 2,796,000円 |

| 4,000万円超 | 45% | 4,796,000円 |

例えば、仮想通貨の利益が100万円だったとしても、給与所得が600万円の場合、所得全体の700万に対して、上記表の「695万円を超え900万円以下」の税率が適応されることになります。

単純に仮想通貨の利益である100万円に対して税金がかかるんじゃないんですね。

ちなみに株式の売却利益は分離課税になるので、株式で得た利益に対しての税率は一律15%です。

加えて、雑所得は次のようないや〜な!?一面があります。

- 損益通算ができない

- 損失の繰越ができない

株式などでは損益通算ができるので、給与所得額から損益分を相殺することができますが、仮想通貨の利益は雑所得になるので、損益通算はできません。

つまり、仮想通貨取引によって損益が出た時に給与所得などから、損益を控除できないということです。

株式による損失の場合、3年間繰り越して利益とから控除することが可能です。

しかし、雑所得の場合は、損失を繰り越すことができません。

仮想通貨の取引によるトータル損失はどうしようもないってことです。

では、基本的な雑所得のことを理解したところで、今回の国税庁の発表を簡単に見ていきましょう!

仮想通貨を日本円に換金した場合

仮想通貨を売って得た価格 - 仮想通貨を取得した価格 = 所得額

100万円で2BTCを取得して、その後、1BTCが60万円で売れたとすると、10万円が所得額

仮想通貨で商品を購入した場合

商品を購入した価格(税込) - 仮想通貨を取得した価格 = 所得額

100万円で2BTCを取得して、その後、0.1BTCで6万円のものを買ったとすると、1万円が所得額

仮想通貨で別の仮想通貨を購入した場合

購入した仮想通貨の日本円換算価格 - 支払いに使う仮想通貨を取得した価格 = 所得額

100万円で2BTCを取得して、その後、1BTCを使って60万円の日本円換算となる仮想通貨を購入したとすると、10万円が所得額

仮想通貨の取得価格の計算

100万円で2BTC購入したのち、1ヶ月後に140万円で1BTCを購入した場合は、取得価格を平均にしても良い。

取得価格は、240万円 / 3BTC = 1BTCが80万とすることができる。

仮想通貨の分裂による取得

分岐した時点では新たな所得が生じないが、新たな仮想通貨の取得価格は0円になる。

仮想通貨の利益に関する所得区分

一般人が仮想通貨取引で得る所得は雑所得ですが、事業として仮想通貨を取り扱っている場合や仮想通貨の取引などによって生計を立てていることが明らかな場合は事業所得にすることができる。

仮想通貨の損失の取扱い

仮想通貨の取引によって生じた損失は、他の所得と相殺する損益通算はできません。

仮想通貨の証拠金取引

仮想通貨の証拠金取引である仮想通貨FXは、申告分離課税(単体での課税率を適用する所得)を適用せず、総合課税の対象となります。

仮想通貨のマイニングでの利益

マイニングによって得た所得は、収入(取得時点での時価)から必要経費を差し引いて計算します。

さらにマイニングで得た仮想通貨を売却した時の取得価格はマイニングによって取得した時点での時価となります。

果たして計算できるの?

どれもこれも国にとって都合のよい解釈で、はたしてどうやって計算し、正しく確認できるのか、全くもって疑問ですが、きちんとやるんでしょうね。

まー50万円程度の利益をあげているだけなら、申告漏れがあったとしても国税庁が人件費をかけて税金を徴収しにくることはないと思います。

ただし、税金の申告漏れは5年、悪質な場合は7年さかのぼって課税されるので、きちんと申告しておくにこしたことはありません。

税金は非常に面倒ですが、そんな税金の心配をしなくてもいい方法が、

仮想通貨の長期保有

仮想通貨を保有して、含み益が出ている状態であれば、課税されないので、仮想通貨を購入したら、極力何もしないいわゆる「塩漬け」状態にしてしまうのが得策です。

数年寝かしていたら、数十倍になっていたなんてこともあるのが今の仮想通貨です。

今は仮想通貨の過渡期であり、これからさらに価格は上昇することが期待できるので、放置プレイ!?で仮想通貨の価格上昇を楽しむというのが一番いい仮想通貨との付き合い方といえるかもしれませんね。

こちらの「仮想通貨を購入する前に知っておいたほうがいい5つのポイント」で仮想通貨のことをしっかりと理解するようにしましょう!

準備ができれば、こちらから仮想通貨取引所の口座を開設してください!